Os mais recentes números econômicos indicam que a inflação não vai dar trégua. Em março, o Índice Nacional de Preços ao Consumidor Amplo (IPCA) chegou a 1,62%, o maior patamar para o mês desde 1994, antes do lançamento do Plano Real. Em 12 meses, o IPCA acumula um avanço de 11,3%, segundo dados divulgados, na sexta-feira, pelo Instituto Brasileiro de Geografia e Estatística (IBGE). Essa disparada da inflação, puxada por alimentos e transportes, leva o brasileiro a recorrer ainda mais ao cartão de crédito na compra de itens de necessidades básicas, como alimentos e supermercados.

A última Pesquisa de Endividamento e Inadimplência do Consumidor (Peic), divulgada em 31 de março pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), revelou que 77,5% das famílias brasileiras estão endividadas. O cartão de crédito é o maior motivo: 87% das pessoas estão em débito nessa modalidade.

Nos lares com renda abaixo de 10 salários mínimos, a porcentagem de devedores é de 78,5%, já nos que recebem acima de 10 salários mínimos, 73,7%. Ambas as taxas tiveram alta em vista do registrado em fevereiro. Segundo dados do Serasa, o valor médio da dívida de cada brasileiro está em R$ 4.042,08, e nove em cada 10 acreditam que estar endividado é motivo de vergonha. O número de inadimplentes passa dos 65 milhões.

A pesquisa da empresa revelou ainda que 69% das compras feitas no cartão de crédito são de necessidades básicas, como alimentos e supermercados; 42% são realizadas para aquisição de roupas e eletrodomésticos, ao passo que 41%, para remédios e tratamentos médicos. Além disso, foi constatado que 85% das pessoas em débito têm o sono prejudicado por causa das dívidas, e 76% passaram a ter dificuldade para se concentrar no trabalho.

“Na maior parte dos casos, as dívidas feitas no cartão de crédito, pelo menos no caso de pessoas físicas, são as piores. Quando o juro que você paga é maior do que o benefício que você recebe, é uma dívida ruim, você está tendo mais malefícios do que benefícios”, detalha Roberto Luís Troster, ex-economista-chefe da Federação Brasileira de Bancos (Febraban).

Segundo o economista da Troster Associados, o fato de as pessoas estarem endividadas não é ruim para os bancos, já que essas instituições vivem de intermediários. “No Brasil, quase metade dos juros, ou dependendo do caso, até mais, vai de imposto para o governo. Isso é ruim para todo mundo, porque você desperdiça riqueza.”

Merian Santos, 37 anos, entrou na estatística ao passar por maus bocados por causa do cartão de crédito. A cozinheira conta que teve insônia por causa da preocupação. “Eu peguei o cartão para comprar algumas coisas materiais para minha casa, comida, coisa para o meu filho. Foi indo, eu pagando só aquele valor mínimo, quando eu fui ver, já estava altíssimo”, diz. A descoberta de que estava devendo só foi feita quando ela tentou fazer outro cartão.

Ela relembra as dificuldades enfrentadas até quitar o valor, e também da ajuda recebida do chefe para renegociar a dívida: “Eu fui com ele (chefe) lá para ver a questão, e foi assim que eu consegui pagar (a dívida) aos poucos. Foi difícil”.

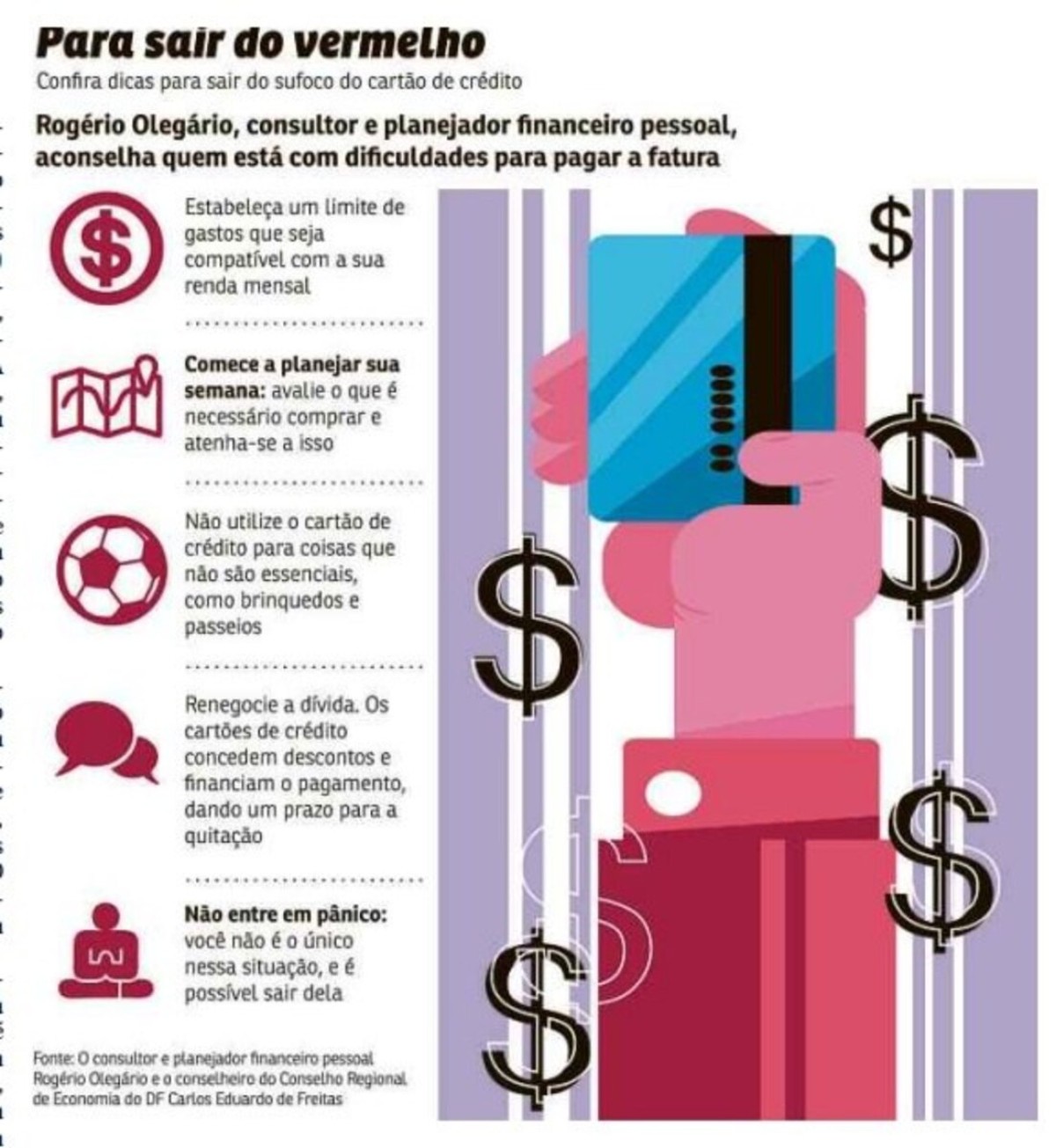

O consultor e planejador financeiro pessoal Rogério Olegário afirma ser importante entender que o cartão de crédito não é um item de despesa, mas um meio de pagamento. A partir daí, é preciso avaliar até que ponto cada um consegue lidar com a fatura.

“Se eu coloco o meu limite de gastos como um teto, eu não vou gastar mais do que eu recebo. Mas, se eu coloco o meu limite mais a minha receita, aí eu me autorizo a gastar mais do que eu recebo. Com isso, gera um acúmulo, uma ‘bola de neve’, e chega uma hora em que não consigo pagar.”

O especialista ressalta também que não se deve usar a ferramenta de compra de maneira “infantil”. “Dou um exemplo: fui a uma loja outro dia e estava lá uma mãe fazendo compras com o filho. Aí, o filho pediu uma coisa e ela falou: ‘Filho, não vai dar. Acabou o dinheiro’. O garotinho falou: ‘Então, me dê o cartão’. Esse é o modo de usar o cartão de crédito de forma infantil”, explica.

Conjuntura

Na visão do economista e pesquisador da Universidade Estadual de Campinas (Unicamp) Felipe Queiroz, o cenário das dívidas na rotina do cidadão brasileiro vem, em grande parte, como resultado do quadro econômico do país. “Há uma vertente de senso comum que tenta atribuir o alto endividamento das famílias, sobretudo daquelas de menor renda, a uma falta de planejamento, à falta de controle dos impulsos por consumir. Porém, por trás dessa justificativa, há uma visão distorcida que amplia o estigma sobre as famílias de menor renda e que enfrentam o desemprego — ou quando têm um trabalho, é precarizado e recebe aquém do necessário.”

No ano de 2022, o salário mínimo é de R$ 1.212. Em contraste, a pesquisa mais recente do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese) aponta que o salário mínimo ideal para suprir as necessidades de uma família de quatro pessoas — considerando gastos com moradia, transporte, alimentação, saúde, educação, vestuário, higiene, lazer e previdência — seria R$ 6.394,76.

“Isso significa que as famílias que recebem menos que isso têm dificuldade para manter uma renda básica. Atribuir isso a um ato perdulário dessas famílias, além de hipocrisia, é uma forma muito conveniente de terceirizar a culpa. Tira a culpa de um Estado que deveria adotar medidas macroeconômicas para gerar emprego, gerar melhor distribuição de renda, melhor qualidade de vida, e joga toda a culpa nas famílias”, finaliza Felipe Queiroz.

Fonte: Correio Braziliense